Các nhà tiếp thị dịch vụ tài chính ngày nay đang phải đối mặt với những nhu cầu mới. Họ không chỉ cần cập nhật các xu hướng tiếp thị mới trong ngành dịch vụ tài chính, họ cần luôn cập nhật công nghệ tài chính và tiếp thị mới để cung cấp cho người tiêu dùng những gì họ yêu cầu và chiếm thêm thị phần.

Các ngân hàng và các tổ chức dịch vụ tài chính khác đã chậm chạp trong việc tham gia vào kỷ nguyên cá nhân hóa và nhiều người hiện đang cố gắng bắt kịp khi họ nhận ra rằng khái niệm tiếp thị này không phải là một xu hướng đang trôi qua. Ngoài ra, khi các mối quan tâm về quyền riêng tư dữ liệu thay đổi, công nghệ mới đang xuất hiện được thiết kế để giúp các tổ chức thu thập thông tin chi tiết về khách hàng trong khi vẫn duy trì quyền riêng tư. Giờ là lúc các nhà tiếp thị trong ngành dịch vụ tài chính đặt nền móng cho trải nghiệm khách hàng thống nhất, có cân nhắc nhiều yếu tố sắc thái hơn khi đưa ra đề xuất cho khách hàng. Hãy cùng xem các cách khác nhau mà các tổ chức có thể triển khai cá nhân hóa trong ngân hàng:

Cá nhân hóa trong ngân hàng và ngành tài chính tín dụng là gì?

Cá nhân hóa trong ngân hàng là cung cấp một dịch vụ hoặc sản phẩm có giá trị cho khách hàng dựa trên trải nghiệm cá nhân và dữ liệu khách hàng lịch sử. Nó có thể giúp xây dựng lòng tin, đồng thời thúc đẩy kết quả và doanh thu. Bằng cách tạo ra trải nghiệm end-to-end tích hợp dữ liệu khách hàng và hoạt động trên tất cả các chi nhánh, ứng dụng và trung tâm cuộc gọi. Nói tóm lại, cá nhân hóa có thể giúp các tổ chức cung cấp giải pháp cho khách hàng của họ trước khi họ nhận ra rằng họ có vấn đề.

Cá nhân hóa trong lĩnh vực tài chính không phải là một xu hướng hoàn toàn mới - đó là sự hình dung lại các mô hình kinh doanh đã đưa người tiêu dùng đến với ngân hàng trước thời đại tiếp thị đại chúng. Nhiều thập kỷ trước, người tiêu dùng sẽ đến các ngân hàng nơi họ quen biết giao dịch viên trên cơ sở tên tuổi, vì tất cả họ đều là thành viên tích cực của cùng một cộng đồng - Thế giới ngày nay phân mảnh hơn nhiều.

Lợi ích của Cá nhân hóa trong Dịch vụ Tài chính là gì?

Trong những năm gần đây, thị trường dịch vụ tài chính trở nên giao dịch nhiều hơn - nó không còn xoay quanh các mối quan hệ với các giao dịch viên ngân hàng. Thay vào đó, người tiêu dùng quan tâm nhiều hơn đến việc ai không tính phí duy trì và ai có hệ thống phần thưởng tốt nhất cho thẻ tín dụng của họ.

Trong cuộc chạy đua cắt giảm chi phí, bản chất cá nhân hóa của các dịch vụ tài chính bị ảnh hưởng. Đây là một cơ hội lớn bị bỏ lỡ. Khách hàng ngày nay đang tìm kiếm thông tin chi tiết và lời khuyên có giá trị từ ngân hàng của họ, tuy nhiên, thật khó để đưa ra lời khuyên tài chính tốt khi bạn không biết mục tiêu hoặc ưu tiên của khách hàng, điều mà nhiều ngân hàng không có khả năng cung cấp.

Ngoài việc cải thiện doanh thu, cá nhân hóa trong ngân hàng có thể mang lại một số lợi ích bao gồm:

- Tăng tỷ lệ tương tác và chuyển đổi

- Cải thiện sự trung thành và giữ chân khách hàng

- Nâng cao trải nghiệm khách hàng

- Thông điệp nhất quán trên các kênh

- Tăng hiệu quả đầu tư ROI từ ngân sách marketing.

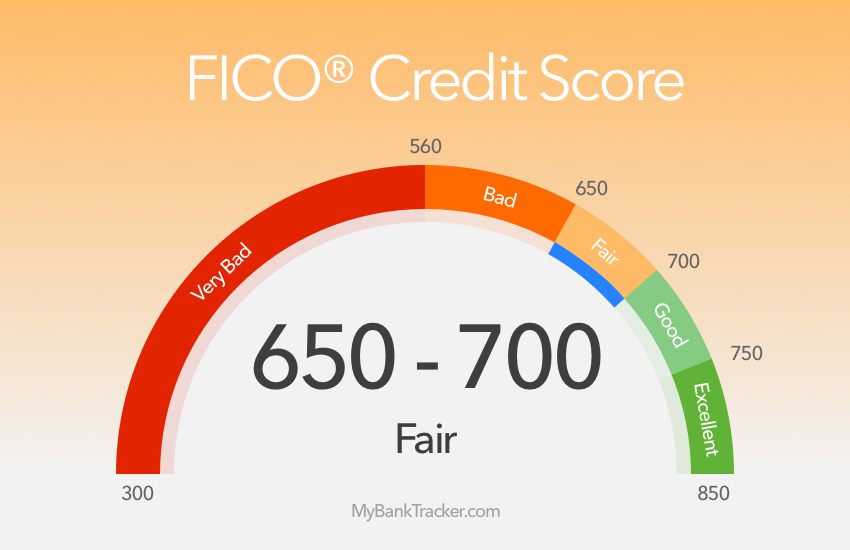

Ví dụ, hãy nghĩ đến thẻ tín dụng. Ai không cung cấp thẻ tín dụng? Mọi ngân hàng và hầu hết các nhà bán lẻ lớn đều đang cạnh tranh để giành được những khách hàng có thu nhập ổn định, lịch sử thanh toán ổn định và sử dụng thẻ tín dụng thường xuyên. Điều này đã gây ra một thị trường bão hòa, nơi các ngân hàng buộc phải ngày càng cạnh tranh - khiến họ phải thắt chặt biên lợi nhuận của mình, hoặc đánh cược vào những khách hàng có điểm FICO thấp.

Không chỉ vậy, những công ty mới tham gia vào ngành dịch vụ tài chính đã gây sức ép lên các công ty hiện tại. Công ty mới gia nhập đáng gờm nhất là Amazon, với các dịch vụ Amazon Cash và Amazon Lending phản ánh thẻ ghi nợ trả trước và các dịch vụ đầu tư. Tính đến năm 2019, Amazon đã cho vay hơn 1 tỷ đô la mỗi năm và từ đó hứa hẹn sẽ tiếp tục phát triển và tận dụng thị phần từng thuộc về các tổ chức dịch vụ tài chính truyền thống.

Kết quả của môi trường cạnh tranh này, các công ty dịch vụ tài chính đã bắt đầu xây dựng giá trị bằng cách cạnh tranh dựa trên trải nghiệm của khách hàng. Bằng cách kết nối với khách hàng theo cách phù hợp và được cá nhân hóa, các ngân hàng có thể thoát khỏi nỗi ám ảnh về sản phẩm mà hy sinh lợi nhuận của họ và hướng tới tập trung vào khách hàng để xây dựng giá trị thương hiệu của họ.

Các hình thức cá nhân hóa mà Nhóm dịch vụ tài chính và ngân hàng có thể cung cấp

Nói chung, có 3 hình thức cá nhân hóa tổng thể mà các ngân hàng và các tổ chức dịch vụ tài chính khác có thể sử dụng:

- Cá nhân hóa theo quy định (Prescriptive Personalization): Mục tiêu của cá nhân hóa theo quy định là dự đoán mong muốn và nhu cầu của khách hàng dựa trên dữ liệu lịch sử (historical data). Làm việc trong bối cảnh mục tiêu của doanh nghiệp, các nhà tiếp thị có thể sử dụng phương pháp này để tạo các quy tắc và quy trình làm việc cho phép họ quản lý người dùng dễ dàng hơn.

- Cá nhân hóa thời gian thực (Real-Time Personalization): Cá nhân hóa thời gian thực dựa trên dữ liệu hiện tại, thời gian thực cũng như dữ liệu lịch sử để tạo ra trải nghiệm khách hàng được cá nhân hóa như đang diễn ra. Ví dụ: nhóm tiếp thị có thể tận dụng loại hình cá nhân hóa này để đưa ra các đề xuất cho khách hàng khi họ đang tích cực mua sắm trên trang web. Điều này giúp thúc đẩy cả mức độ tương tác và chuyển đổi của khách hàng.

- Cá nhân hóa với A.I và máy học (Machine-Learning Personalization): Loại cá nhân hóa này sử dụng các thuật toán học máy thông minh. Với tự động hóa do AI điều khiển, các nhóm có thể đưa ra quyết định sáng suốt về cách tiếp cận khách hàng dựa trên hành vi cá nhân. VD cho vay tiêu dùng và gửi email marketing đến khách hàng ecommerce để mua các loại hàng hoá giá trị cao nhưng thiết yếu trong gia đình (máy lạnh, máy giặt, bàn ghế, TV, các thiết bị điện tử tiêu dùng,...)

Ví dụ về cách Ngân hàng có thể cung cấp cá nhân hóa

Đối với ngành dịch vụ tài chính và ngân hàng, việc tạo ra trải nghiệm cá nhân hóa sẽ chỉ trở nên quan trọng hơn khi khách hàng ngày càng mong đợi mức độ cá nhân hóa nhất định trong trải nghiệm mua sắm của họ - bao gồm cả các ngân hàng và tổ chức tài chính.

Nếu một khách hàng bước vào một địa điểm chi nhánh thực, họ sẽ mong đợi một trải nghiệm có tính đến lịch sử cá nhân của họ. Họ không chỉ muốn nghe về sản phẩm mới nhất hoặc dịch vụ hiện có của công ty, họ muốn tìm giải pháp cho các vấn đề của họ và họ muốn biết cách doanh nghiệp của bạn có thể giúp họ đáp ứng các nhu cầu cụ thể của họ. Cá nhân hóa cho phép điều này, cho phép các ngân hàng và các tổ chức khác tối ưu hóa hành trình của khách hàng với các đề xuất phục vụ.

Hãy xem 3 ví dụ về việc ngành ngân hàng có thể cung cấp cá nhân hóa cho khách hàng của họ:

1. Tận dụng các sáng kiến cá nhân hóa trên các kênh (Leverage Personalization Initiatives Across Channels)

Cá nhân hóa cần sử dụng một số nguồn thông tin người tiêu dùng để tạo ra cái nhìn ba chiều về một người tiêu dùng duy nhất. Do đó, đo lường tiếp thị thống nhất hoàn toàn là trọng tâm của các sáng kiến cá nhân hóa.

Các nhà tiếp thị phải liên kết dữ liệu từ nhiều chiến dịch - và nhiều bộ phận trong tổ chức của họ - để tạo ra một câu chuyện gắn kết, giải thích rõ chiến dịch được cá nhân hóa nào thành công và chiến dịch nào không thành công. Đây là chìa khóa cho những khách hàng đã được giới thiệu đến ngân hàng hoặc là một phần của mục tiêu tiếp thị lại. Các nhà tiếp thị cần tìm ra dấu vết mà những người tiêu dùng này đang theo dõi và xây dựng điểm tiếp xúc tiếp theo của họ dựa trên các điểm tiếp xúc trước đó - cho dù họ đang trực tuyến hay ngoại tuyến. Ví dụ, hãy xem xét bảng quảng cáo sau đây cho một liên minh tín dụng:

Để có kết quả tốt nhất, người tạo quảng cáo này nên hướng khách hàng tiềm năng đến một trang đích đặc biệt có liên quan cụ thể đến những người muốn mua nhà trong khu vực địa lý của bảng quảng cáo này. Nếu khách hàng truy cập trang đích “/ lockandshop” làm điểm tiếp xúc đầu tiên của họ, thì tất cả các thông báo được nhắm mục tiêu sau đó sẽ liên quan đến việc mua nhà hoặc xu hướng địa phương trong lĩnh vực tài chính.

Điều này đòi hỏi cả tích hợp trực tuyến và công nghệ tối ưu hóa phương tiện ngoại tuyến. Để đáp ứng nhu cầu này, các nhà tiếp thị thường sử dụng phần mềm lập kế hoạch truyền thông cùng với giải pháp phân tích tiếp thị của họ. Điều này sẽ giúp tổ chức dịch vụ tài chính của bạn tối ưu hóa tất cả các vị trí trên phương tiện truyền thông và thông điệp từ một vị trí trung tâm, bất kể chúng trực tuyến hay ngoại tuyến.

2. Tạo nội dung blog được cá nhân hóa (Create Personalized Blog Content)

Việc tạo nội dung theo hướng dữ liệu đang trở thành một phần không thể thiếu trong các chiến lược tiếp thị và ngành dịch vụ tài chính cũng không phải là ngoại lệ. Tuy nhiên, việc tạo nội dung không đơn giản như tạo một số tài nguyên chuẩn hóa cho khách hàng.

Nội dung không phải là một thứ phù hợp với tất cả, ngay cả khi một số nội dung thu hút được nhiều đối tượng nhân khẩu học. Thay vào đó, hãy cố gắng tối ưu hóa các blog và tài nguyên của bạn dựa trên các phân khúc khách hàng nhỏ, sau đó quảng cáo chúng đến những người tiêu dùng quan tâm nhất đến nội dung đó. Dưới đây là hai cách chính để phân khúc khách hàng khi tạo nội dung được nhắm mục tiêu:

Phân chia dựa trên việc sử dụng - Người tiêu dùng cụ thể này có đang sử dụng thẻ tín dụng của bạn không? Hay họ đang tìm kiếm nguồn tài chính mua nhà? Các nhà tiếp thị cần xác định khách hàng đang sử dụng sản phẩm nào và hiển thị cho họ nội dung phù hợp với sản phẩm mà họ đánh giá cao.

Phân chia dựa trên lãi suất - Người Mỹ trung bình sẽ không quan tâm đến thẻ tín dụng số dặm bay (flight-miles credit card). Tuy nhiên, một số người thường xuyên đi du lịch để làm việc hoặc giải trí sẽ rất quan tâm đến thẻ tín dụng cung cấp số dặm bay. Vì vậy, bất kỳ nội dung blog quảng cáo nào cho thẻ tín dụng này nên được hướng tới những khách hàng thường xuyên. Các nhà tiếp thị dịch vụ tài chính cần tận dụng dữ liệu khách hàng để xác định chính xác các phân khúc khách hàng đáp ứng tốt nhất.

Nhắm mục tiêu nội dung blog theo cách này cũng có thể giúp tăng cường mối quan hệ với khách hàng. Nếu bạn gửi cập nhật qua email khi nhóm của bạn đăng bài lên blog, bạn có thể đảm bảo rằng khách hàng chỉ nhận được nội dung có liên quan đến họ. Điều này sẽ làm cho các bản cập nhật của bạn được cá nhân hóa hơn và cho thấy rằng tổ chức của bạn quan tâm đến lợi ích của cá nhân người tiêu dùng của bạn.

Để tạo nội dung gây được tiếng vang với người tiêu dùng, tốt nhất bạn nên liên kết các câu trả lời khảo sát từ trước đến nay với dữ liệu bán hàng ở cấp độ cá nhân. Điều này sẽ giúp tổ chức của bạn tìm ra những khu vực còn yếu cần thêm nội dung để tạo được tiếng vang với nhóm đối tượng mục tiêu hoặc nhân khẩu học cụ thể.

3. Phân chia dữ liệu đoạn dựa trên chu kỳ mua (Segment Based on the Buying Cycle)

Thời gian là tất cả. Các nhà tiếp thị dịch vụ tài chính không nên quảng cáo sản phẩm chỉ dựa trên xu hướng của ngành hoặc hạn ngạch bán hàng. Thay vào đó, hãy sử dụng nền tảng phân tích tiếp thị để biến dữ liệu từ CRM của bạn thành khuôn khổ cho các chương trình khuyến mãi thông minh hơn, kịp thời hơn.

Đầu tiên, các nhà tiếp thị nên xác định dịch vụ nào mà khách hàng có nhiều khả năng mong muốn nhất ở mỗi giai đoạn trong chu kỳ mua hàng. Thông tin này có thể được tìm thấy bằng cách phân tích dữ liệu cấp người với nền tảng phân tích tiếp thị. Sau đó, những khách hàng này nên được phân khúc dựa trên chu kỳ mua hàng của họ. Dưới đây là một vài gợi ý:

- Nhận thức (Awareness) - Tại thời điểm này, người tiêu dùng đang tìm hiểu thêm về sản phẩm của bạn. Tất cả các hoạt động tiếp cận nên tập trung vào việc giải thích cách sản phẩm của bạn đáp ứng nhu cầu.

- Cân nhắc (Consideration) - Nếu khách hàng quan tâm đến sản phẩm của bạn, họ thường sẽ xem những gì đối thủ cạnh tranh của bạn cung cấp trước khi quyết định. Đây là lúc để giải thích những gì dịch vụ của bạn làm khác biệt và cung cấp lời chứng thực của khách hàng.

- Quyết định (Decision) - Tại thời điểm này, khách hàng đã sẵn sàng mua hàng. Họ thường chỉ cần một con đường đơn giản để mua hàng, hoặc có thể là một ưu đãi đặc biệt để tạo cảm giác cấp bách.

- Đánh giá sự lựa chọn (Assessment of Choice) - Hành trình của người mua không kết thúc sau khi họ mua hàng, đặc biệt là đối với các ngành dựa trên dịch vụ. Các tổ chức tài chính tốt nhất sẽ thường xuyên cung cấp nội dung cung cấp thông tin để giúp mọi người tận dụng tối đa dịch vụ của họ và tránh để mất chúng vào tay các đối thủ cạnh tranh.

Về bản chất, các ngân hàng cần hiểu rằng khách truy cập lần đầu khác với khách hàng đang tìm hiểu, khác với nhu cầu của khách hàng lâu năm. Để khuyến khích hành động, hãy tối ưu hóa CTA và nội dung của bạn dựa trên vị trí của người tiêu dùng trong chu kỳ mua hàng. Ví dụ: khách hàng lần đầu tiên sẽ có nút CTA cho biết “Cách hoạt động” trong khi khách hàng đang nghiên cứu sẽ thấy nút có nội dung “Tìm hiểu thêm”.

Các phương pháp phân bổ tiếp thị (Marketing Attribution) cho các dịch vụ tài chính

Một mối quan hệ được cá nhân hóa xây dựng lòng tin. Điều này từng có trong ngành dịch vụ tài chính, vì khách hàng sẽ đến các chi nhánh thực tế và nói chuyện trực tiếp với các giao dịch viên thân thiện. Tuy nhiên, người tiêu dùng ngày nay đã chuyển khỏi cách tiếp cận trực tiếp này, thay vào đó họ chọn sử dụng máy ATM, ngân hàng trực tuyến - và thậm chí cả những ngân hàng có rất ít địa điểm thực tế. Thật không may, các ngân hàng đã phải vật lộn để bắt kịp với những thay đổi kỹ thuật số này và ngày càng khó hiểu cách người tiêu dùng hiện đại tương tác với các ngân hàng và hiệp hội tín dụng.

Để hiểu cách người tiêu dùng tương tác với ngân hàng, điều quan trọng là các nhà tiếp thị dịch vụ tài chính phải tận dụng dữ liệu cấp độ người được thu thập từ cả tương tác trực tuyến và ngoại tuyến. Những thông tin chi tiết này sẽ cho phép các nhà tiếp thị hiểu rõ hơn về động lực mua hàng, hành vi, thái độ và vị trí của khách hàng trong hành trình của người mua.

Có một số phương pháp đo lường cần thiết để đảm bảo nhóm tiếp thị đang nắm bắt và tận dụng đúng cách tất cả dữ liệu cấp người này.

Tạo mô hình hỗn hợp phương tiện truyền thông (Media Mix Modeling)

Mô hình kết hợp phương tiện (MMM) cho phép các nhà tiếp thị xác định các khía cạnh nhất định của hỗn hợp tiếp thị của họ tác động như thế nào đến hiệu suất bán hàng tổng thể. Điều này được tìm thấy thông qua các phân tích như hồi quy tuyến tính hoặc hồi quy bội. Kết quả của phân tích thống kê này, các nhà tiếp thị có thể tìm thấy thông tin chi tiết có giá trị về những yếu tố ảnh hưởng đến các yếu tố chính như khối lượng bán hàng, tác động của kênh đến doanh số bán hàng và ROI tiếp thị tổng thể.

Tuy nhiên, mô hình kết hợp phương tiện truyền thông có một số hạn chế. Nó phù hợp nhất để đo lường phương tiện ngoại tuyến và các nhà tiếp thị phải đợi hàng tuần hoặc hàng tháng để nhận được thông tin chi tiết cấp cao về kết quả chiến dịch. Điều này gây khó khăn cho việc tối ưu hóa các chiến dịch ở cấp độ người, chi tiết trên tất cả các kênh tiếp thị.

Phân bổ đa điểm (Multi-Touch Attribution)

Trong khi nhiều ngân hàng sử dụng mô hình kết hợp phương tiện, vào những năm 2000, một hình thức đo lường kỹ thuật số mới đã trở nên phổ biến - phân bổ đa điểm (MTA). Phương pháp này đánh giá các nỗ lực tiếp thị kỹ thuật số từ dưới lên và cung cấp cách tiếp cận tập trung vào con người hơn bằng cách đánh giá mọi điểm tiếp xúc mà một cá nhân tiếp cận trong hành trình mua hàng của họ. Sau đó, nó xác định điểm tiếp xúc, kênh và thông điệp nào có tác động lớn nhất đến kết quả mong muốn.

MTA cho phép các nhà tiếp thị xem thông tin chi tiết và điều chỉnh các chiến thuật tiếp thị kế hoạch truyền thông của họ trong khi chiến dịch đang diễn ra, nhưng nó không cho phép các tổ chức đánh giá hiệu quả nội dung và theo dõi sức mạnh của thương hiệu. Mặc dù MTA tiên tiến hơn so với mô hình kết hợp đa phương tiện, nhưng không may là nó có thiên hướng mạnh mẽ đối với các điểm tiếp xúc kỹ thuật số - khiến tác động của tương tác trực tiếp trở nên bí ẩn.

Đo lường tiếp thị hợp nhất (Unified Marketing Measurement)

Đo lường tiếp thị hợp nhất (UMM) kết hợp nhiều bộ dữ liệu, kỹ thuật và phương pháp tiếp cận để chỉ định chính xác giá trị cho cả điểm tiếp xúc trực tuyến và ngoại tuyến. Với UMM, các tổ chức có thể có được cái nhìn chính xác về động lực mua hàng, hành vi và thái độ ảnh hưởng đến quyết định của khách hàng - cho phép các nhà tiếp thị tối ưu hóa thông điệp của họ ở cấp độ cá nhân hoặc phân khúc nhỏ.

Theo Forrester, việc triển khai UMM có thể mang lại cơ hội cải thiện hiệu quả của ngân sách tiếp thị từ 15 đến 20 phần trăm. Tuy nhiên, các thương hiệu sử dụng UMM để tối ưu hóa cấp người đã thấy hiệu quả ngân sách được cải thiện tới 30%.

Lời kết

Người tiêu dùng tin rằng các tổ chức dịch vụ tài chính cung cấp các dịch vụ cần thiết có ảnh hưởng đến vị thế tài chính trong tương lai của họ với tư cách cá nhân. Các nhà tiếp thị dịch vụ tài chính cần hiểu quan điểm của người tiêu dùng và cung cấp cho họ các phương pháp truyền thông tiếp thị trực tiếp, được cá nhân hóa. Bằng cách sử dụng công nghệ, chiến lược và thông tin chi tiết phù hợp, các nhà tiếp thị trong ngành dịch vụ tài chính có thể nhận được sự trung thành ngày càng tăng từ khách hàng và tăng trưởng thị phần mạnh mẽ.

Các ngân hàng ngày nay không chỉ cạnh tranh với nhau - họ đang cạnh tranh với các cường quốc công nghệ đang khai thác dữ liệu để làm lợi thế của họ. Để bắt kịp với môi trường thay đổi này, các tổ chức dịch vụ tài chính phải cải tiến cách tiếp cận của họ theo hướng đo lường chiến dịch để hiểu khách hàng của họ ở cấp độ con người. Với phương pháp tiếp thị dựa trên con người, được cá nhân hóa, các công ty dịch vụ tài chính có thể giảm bớt sự va chạm trong hành trình của khách hàng và đạt được mức độ tương tác cao hơn.

Khi mối quan tâm của công chúng và số lượng các cơ quan quản lý tiếp tục tăng lên, các tổ chức dịch vụ tài chính sẽ cần xem xét các giải pháp có thể giúp mang lại trải nghiệm khách hàng được cá nhân hóa hơn trong khi duy trì sự tuân thủ và duy trì lòng tin của công chúng. Với công cụ đo lường phù hợp, các tổ chức có thể chuyển trọng tâm sang khách hàng và duy trì tính cạnh tranh trong ngành.